2017年王健林不得已出售酒店和文旅项目,关键时刻遭遇富力“坐地杀价”,如今万达商管向港交所递交招股书,富力却随时可能暴雷。

文丨BT财经 无忌

曾经的2017年,王健林“四面楚歌”。不得已出售酒店和文旅项目,但在关键时刻遭遇富力老板李思廉和张力的“坐地杀价”,气得王健林在办公室直接摔了杯子,但是王健林涵养很高,轻易不会不给同行面子,但那一次,万达和富力的“梁子”就此结下。

四年过去了,王健林携万达商管和轻资产概念申请IPO,而一度占了大便宜的富力却在酒店上栽了大跟头,随时有“暴雷”的风险。物业递交的招股书已经失效,资金压力巨大的富力只能将物业“卖身”碧桂园。

商场如战场,房地产行业风云变幻。曾经那个“四面楚歌”的王健林如今携珠海万达商业管理集团股份有限公司冲击IPO,即便有所谓的对赌协议的约束,也有东山再起的迹象。

富力物业在港招股书失效的时间是10月26日,仅仅过了4天,万达商管就向港交所递交了招股书。

原本没有联系的两件事,却因为富力和王健林的“纠葛”吸引了业界关注。两家同为房地产巨头,旗下的物业管理又在前后脚冲击IPO,尤其是在富力冲击IPO失利之后,万达商管一旦成功登陆港交所,那对王健林的声望提升以及对富力的打击可谓“一箭双雕”。

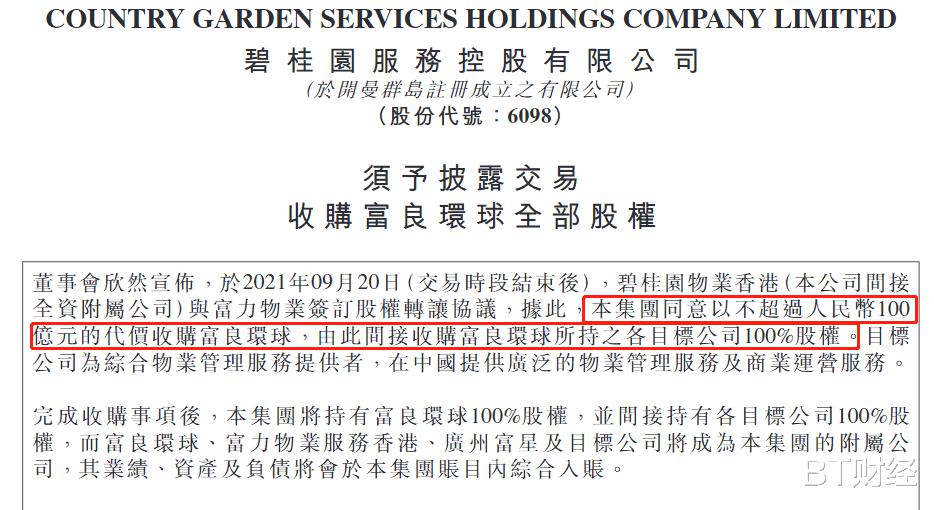

9月20日,碧桂园发布公告称,将以不超过100亿元的价格收购富力物业。此时富力招股书并未失效,但在卖身已成定局的情况下,有业内人士指出,或是富力意识到冲击IPO难以成功,而此时富力资金压力巨大,才被迫出售物业管理项目。

据公开资料显示,富力这个项目是张力和李思廉于2年前以约3亿元的交易对价将富力物业从上市主体公司富力地产中剥离出来,此时的PE仅为6倍,而物业股普遍的PE为20倍。上市成功的话,中间巨大的差额倍数,将会给张力和李思廉带来巨额的个人财富。但因为剥离过程中估值过低,且只有控股股东收益,当时就被市场广为诟病,现在将该项目最终甩给碧桂园,成为了业内的一大笑柄。

富力出售富力物业,也佐证了富力地产脚踩“三道红线”下的资金链压力巨大。标普、惠誉、穆迪纷纷下调了富力地产的评级。

而如今富力面临的局面,王健林和万达应该早已预见到。

“王健林在遭遇李思廉临时压价,为什么还能最终同意。说明王健林当时壮士断腕的决心已下,看似吃了亏,其实也算丢掉了一个大包袱,现在万达的规模虽然没有以前那么庞大,但却更健康,可以良性发展,这也是资本更看好万达的重要原因,我个人认为,万达商管成功IPO的可能性很大。”投资人刘一民对万达商管上市持相对乐观的态度。

事实也确实如此,随着近几年房地产行业政策继续收紧。去杠杆成为主基调,王健林“瘦身”成功,万达愈发健康,而富力却走上了当年万达“卖卖卖”的老路,“四年河东,四年河西”,四年前危机重重的万达如今和富力调了个。

断臂求生后的万达获得了喘息之机,最终走出了泥沼。万达商管冲击IPO,不仅是对万达商业的一次估值修复,更重要的是为万达打通更多的融资渠道,这在地产行业普遍融资困难的情况下,有利于缓解万达自身的债务压力,对万达未来的可持续性发展提供了更多的可能。

万达商管的招股书显示,截至2021年上半年,万达商管在管地产面积为5420万平方米,涉及380个商业广场。近三年(2018——2020年)万达商管在管的商业广场平均出租率高达98%,远高于国内一二线城市的平均水平。

而按在管面积计算的话,万达商管在管建筑面积在全球以及中国皆排名第一,甚至超过了国内排名二至十名的总和,是行业当之无愧的龙头企业,成为商管行业中的“巨无霸”。

目前,万达商管主要是委托管理模式和租赁运营模式两种情况。这次万达商管上市和万达2014年在港股上市的模式完全不同,2014年12月23日,万达商业地产在港股上市成功,发行价为48港元,募资313亿港元,成为当年港股最大的IPO,即便当日破发,也依然让王健林成功登顶福布斯大陆富豪榜首富。

但是万达商业地产上市未能达到王健林的预期。在A股上市的房企估值普遍偏高,而万达商业地产在港股却并不受欢迎,巨大的估值落差,让王健林心理落差巨大,随后万达商业地产的股价长期在净资产上下徘徊,被严重低估。王健林以“不能对不起朋友和股东”为由,在上市不到两年,万达商业地产于2016年9月26日宣布私有化。

数据显示退市时万达商业地产总资产达6947亿元,净资产达1900亿元左右,但市盈率仅仅只有6倍左右,不仅与A股的地产企业估值难以相比,与港股物业股估值更是天差地别。万达首次的上市之旅,股价止于52.5港元。

从港股退市后的王健林心有不甘,多次谋求在A股上市。此时受限于国内地产政策调控、宏观环境趋势变化等影响,A股对传统房地产企业有严格准入要求,万达连续多年冲击A股未果。

2021年3月24日万达宣布撤回A股IPO申请,标志着万达连续6年内地IPO均告失利。随后万达称,将对从事轻资产商业运营、科技、数据、人员等相关资源进行重组,以尽快实现境内外上市。这是王健林退而求其次的无奈选择。

与此前曾于港交所上市的万达商业地产最大的不同是,万达商管以轻资产冲击港股IPO,仅仅是提供商业运营服务的轻资产业务,地产等重资产业务并未涵盖其中。万达商业在退市之前2016年中报中显示,营业收入为376.3亿元,净利润为61.49亿元,总资产和净资产分别为6947.03亿元和1899.56亿元。具体营收包含物业销售、投资物业租赁和物业管理、酒店经营三大块主营业务,对应的收入占比分别为67.3%、21.6%、7%,其中物业管理为万达的主要营收来源。

万达商管招股书显示,2021年上半年,万达商管总营收为106.36亿元,净利润为6.55亿元。总资产和净资产分别为193.24亿元和37.89亿元。和万达商业地产上市相比,万达商管是名副其实的轻资产,总资产和净资产明显下滑。

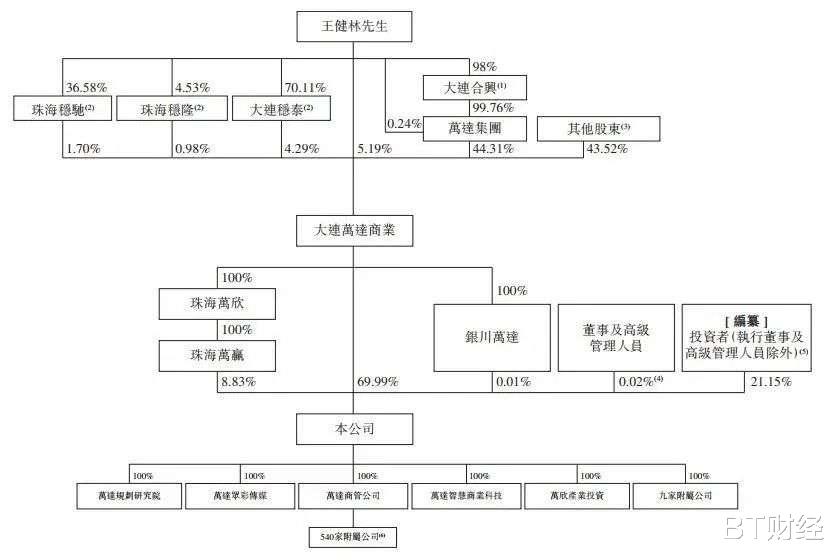

IPO前,大连万达商业持有珠海万达商管69.99%股权,王健林持有大连万达商业股权的52.68%,并间接持有珠海万达商管41.5%的股份,成为万达商管的第一大股东兼实控人。

也有业内人士猜测,万达商管上市成功的话,市值将超过2000亿元,按照2020年万达商管11亿元的净利润计算,2000亿元的市值对应的PE约为181倍。对比港股上市的商管龙头华润万象生活的PE(TTM)为60倍,其他公司如中骏商管PE(TTM)约30倍,宝龙商业约26倍,兴盛商业约21倍,这么来看,万达的PE确实过高。再以碧桂园,港股碧桂园的PE仅3.8,市值1643.29亿元,但碧桂园服务的PE高达46.5,市值为1946.98亿元,地产和物业估值形成“倒挂”的怪相,即便如此,也远不及万达商管的PE181倍。

万达商管上市成功的话最大的利好是,王健林将重回阔别许久的中国富豪榜前十,甚至有望再度冲击中国首富的宝座。

王健林的对赌胜算并不大但王健林能否成功重回中国富豪榜前十重要的先决条件是,他的对赌协议取得成功。

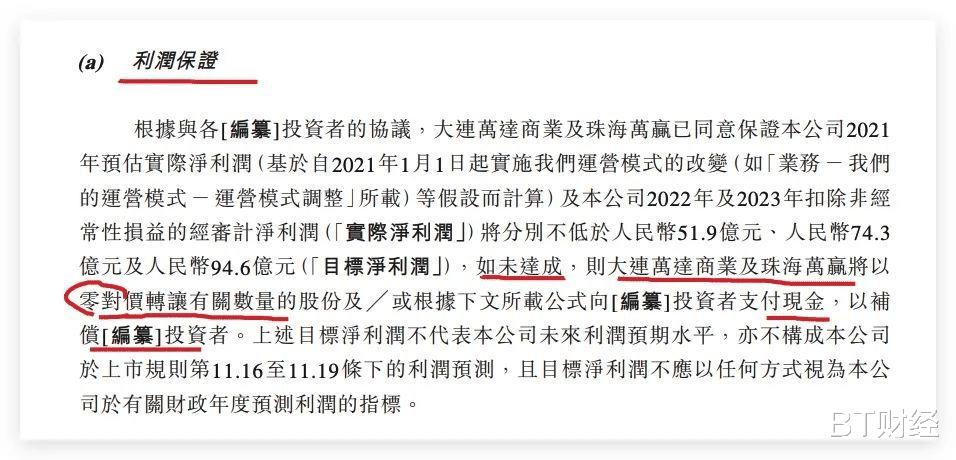

据万达商管招股书中公开披露,王健林为实控人的大连万达商业及珠海万赢与投资者签署了对赌协议。该协议约定,万达商管须分别在2021和2022年以及2023年预估净利润不低于51.9亿元、74.3亿元、94.6亿元。

也就是说,万达商管一旦未能达成约定目标,大连万达商业及珠海万赢将以零对价转让有关数量的股份或向投资者支付现金,以补偿投资者。直白点说要么赔钱,要么赔股权。这是一种巨大的冒险,而近年来,参与对赌协议的企业家“十赌九输”,俏江南张兰、云南首富张兴龙、大导演冯小刚都是对赌失败的案例,结局令人唏嘘。

这是王健林公开的第二次对赌。第一次对赌发生在万达商业从港股退市时的2016年,王健林为尽快在A股上市,与投资人签下对赌协议。一旦在2018年8月31日前未能在A股上市,就算王健林输。须付出的代价是万达以每年12%的利息向境外投资人回购全部股权,以每年10%的利息境内投资人回购全部股权。

当时王健林自信满满,感觉以万达的实力和他本人的影响力在A股上市并不难,但想不到随着A股对地产企业上市的严控,万达多年冲击A股都未能成功。很显然2016年这次对赌,王健林输得一败涂地。

输过一次对赌的王健林,这次能赢吗?从万达商管近三年的营收来看,王健林赢面并不大。

从目前的业绩状况来看,2018年万达商管净利润为20.22亿元,2019年下滑至12.47亿元,跌幅为38%,2020年受疫情影响,净利润继续下滑至11.12亿元,万达商管近三年净利润最高的2018年也不过20.22亿元,离对赌协议中的最低盈利51.9亿相差近30亿元,更可怕的是,万达商管近两年的净利润是逐渐下滑的,或许这有疫情的影响,但在2021年上半年,万达商管的净利润仅6.56亿元。

而对赌协议中,今年就要实现净利润51.9亿,上半年只完成了全年的12.6%,下半年万达商管要完成45.34亿元的净利润,才能在对赌中立于不败之地,而2018年至2020年,三年的净利润之和不过43.81亿元,半年能实现对过去三年净利润之和的超越?只能说王健林的魄力真的很大。

目前来看,万达商管冲击IPO,或是万达整体业务复苏的一个开始。但是王健林的对赌协议胜算概率却并不大,首富梦恐将再次破灭。

欢迎关注【BT财经】,阅读更多精彩内容。

版权所有,禁止私自转载!如涉及侵权,请联系删除。